Mudanças entre as edições de "Filial - NF-e"

(→Regime de Apuração) |

(→PIS / COFINS) |

||

| (Uma revisão intermediária pelo mesmo usuário não estão sendo mostradas) | |||

| Linha 192: | Linha 192: | ||

| − | <center> [[Arquivo: | + | <center> [[Arquivo:Aba PIS COFINS.jpg|link=]] </center> |

Edição atual tal como às 15h35min de 16 de maio de 2017

Filial

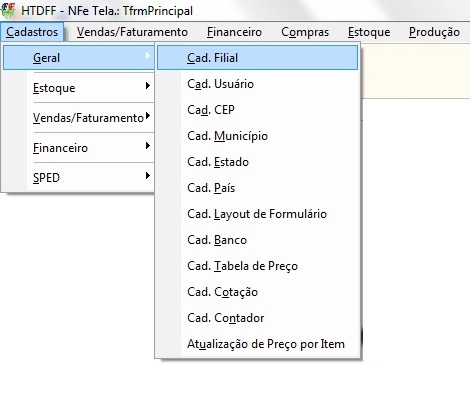

A primeira tela para configuração do sistema será o cadastro da filial. Nela serão inseridos todos os dados específicos da empresa para possa emitir a nota fiscal de modo correto.

Abra a tela clicando no menu Cadastros, Geral e Cad. Filial.

Assim que a tela abrir, clique em (F6-Alt) para configurar os dados de sua empresa.

Os campos serão abertos para um novo registro a ser preenchido ou a ser alterado, sendo que o Código e a Data de Alteração são inseridos pelo sistema automaticamente.

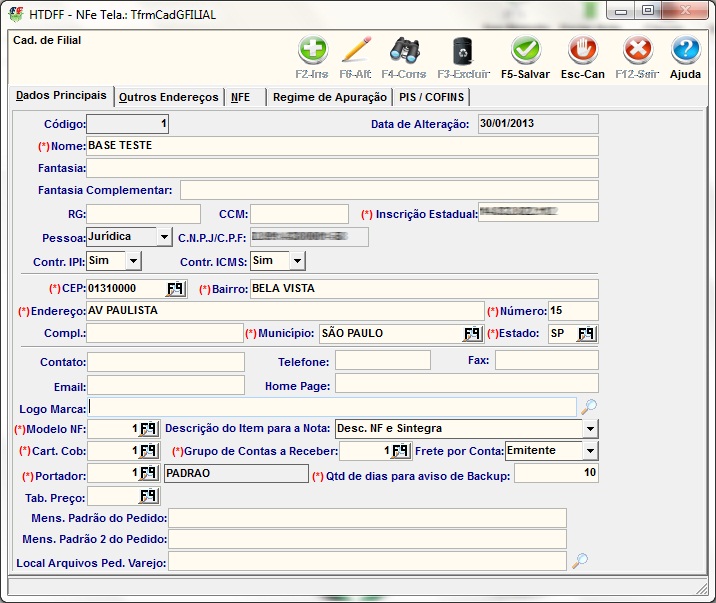

Dados Principais

Nome: Defina a razão social da empresa.

Fantasia: Defina o nome fantasia da empresa. Caso não haja, não é necessário o cadastro deste campo.

Fantasia Complementar: Pode-se utilizar esse campo para substituir o Nome da empresa na DANFE. É necessário que na aba NFe do cadastro da filial a opção "Danfe Usa Fantasia Complementar". esteja como "sim".

RG: Este campo poderá ser ignorado caso sua empresa seja jurídica.

CCM: Este campo deve ser preenchido caso sua empresa seja prestadora de serviço e irá emitir nota fiscal de serviço pelo sistema.

Inscrição Estadual: Insira a inscrição estadual da empresa. Se não houver, digite no campo a palavra "ISENTO", no masculino e maiúsculo.

Pessoa: Já preenchido ao inserir a chave de acesso.

C.N.P.J/C.P.F: Já preenchido ao inserir a chave de acesso.

Contr. IPI: Defina se a empresa contribui sim ou não com o IPI.

Contr. ICMS: Defina se a empresa contribui sim ou não com o ICMS.

CEP: Preencha este campo de acordo com o CEP da empresa, utilizando apenas números sem o hífen. Estando cadastro na base de dados do sistema serão preenchidos automaticamente os campos Bairro, Endereço, Município e Estado. Para inserir um CEP que não exista, tecle F8 e o Cadastro de CEP.

Bairro: Insira o bairro da empresa, quando o sistema não preencher automaticamente ao inserir o CEP.

Endereço: Insira o logradouro da empresa, quando o sistema não preencher automaticamente ao inserir o CEP.

Número: Preencha o número do endereço da empresa. Quando não houver preencher com o número "0".

Compl: Preencha o complemento do endereço da empresa quando existir.

Município: Preencha o Município registrado da empresa. Estando cadastrado na base de dados do sistema, será localizado e aceito, caso o contrário será exibida a mensagem de atenção, dizendo que o registro não foi localizado, e necessário a inserção do mesmo. Cadastro de Município.

Estado: Preencha o Estado registrado da empresa, utilizando sua sigla.

Exemplo: São Paulo será preenchido com "SP".

Contato: Preencha o nome da pessoa responsável pela empresa.

Telefone: Preencha o número do telefone da empresa.

Fax: Preencha o número do fax da empresa.

Email: Preencha o principal e-mail da empresa.

Home Page: Preencha o endereço da página da internet da empresa.

Logo Marca: Insira o local onde está salva a imagem do logotipo da sua empresa ou clique no botão (Simbolo de uma lupa) para procurá-la e abri-la. Obs: A imagem será exibida na DANFE e em outros relatórios, além de ser utilizada na tela principal do sistema. Caso o programa seja mapeado em mais de uma máquina, este caminho deverá ser padrão para todas as estações e a imagem deve estar compartilhada.

Modelo NF: Insira o código do modelo que será utilizado para a emissão das notas fiscais. Para saber mais, veja o Tutorial da Modelo da NF.

Descrição do Item para a Nota: No cadastro de itens, existem dois campos para o preenchimento da descrição do item: a Descrição e a Descrição para NF. Defina qual das duas será utilizada na DANFE e no XML. Veja o tutorial de cadastro de itens.

Cart. Cob.: Preencha o código da carteira de cobrança que será utilizada como padrão no sistema. Já existem registrados duas opções: código 1 = PADRÃO e código 2 = CARTEIRA.

Grupo do Contas a Receber: Preencha o código do grupo padrão do seu contas a receber. Ele será utilizado ao ser lançada as faturas das notas fiscais.

Frete por Conta: Caso a modalidade do frete seja padrão, insira neste campo qual será preenchida na emissão da nota fiscal automaticamente. Será por conta do emitente ou do destinatário.

Portador: Preencha o código do portador padrão do seu “contas a receber”. Serão geradas as faturas conforme configurado neste campo, para saber mais veja o Cadastro de Portador.

Qtd de dias para aviso de Backup: Insira a quantidade do intervalo de dias que deseja ser lembrado ao logar no sistema da geração do backup. Veja o Tutorial de Backup.

Tab. Preço: Preencha o código da tabela de preço que deseja utilizar como padrão.

Mens. Padrão do Pedido: Caso queira que na impressão do pedido apareça sempre uma mensagem padrão, preencha este campo.

Mens. Padrão 2 do Pedido: Caso queira que na impressão do pedido apareça sempre uma segunda mensagem além da padrão, preencha este campo.

Local Arquivos Ped. Varejo: Caso utilize a integração com o cupom fiscal, insira o caminho aonde serão salvos os arquivos a serem importados pelo sistema de emissão de CF. Clique na (Lupa) para procurá-la e abri-la.

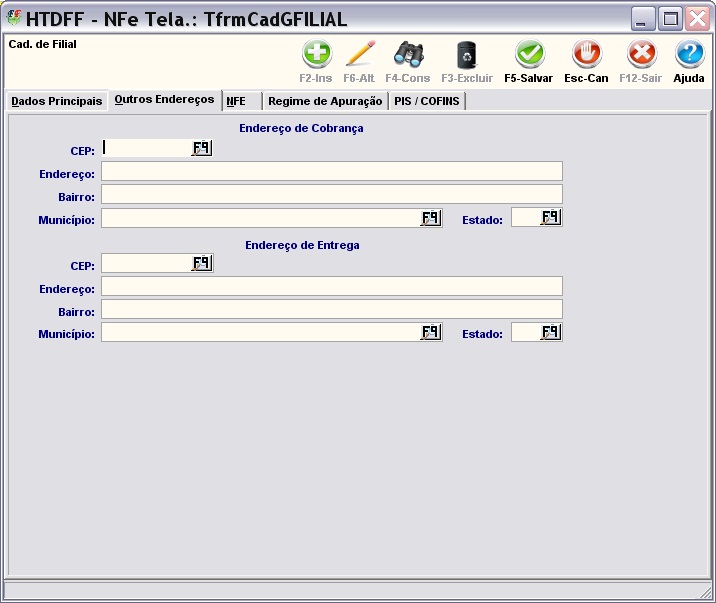

Outros Endereços

Endereço de Cobrança: Preencha os campos CEP, Endereço, Bairro, Município e Estado caso o endereço para cobrança da sua empresa seja diferente do endereço padrão, cadastrado na aba Dados Principais.

Endereço de Entrega: Preencha os campos CEP, Endereço, Bairro, Município e Estado caso o endereço para entrega da sua empresa seja diferente do endereço padrão, cadastrado na aba Dados Principais.

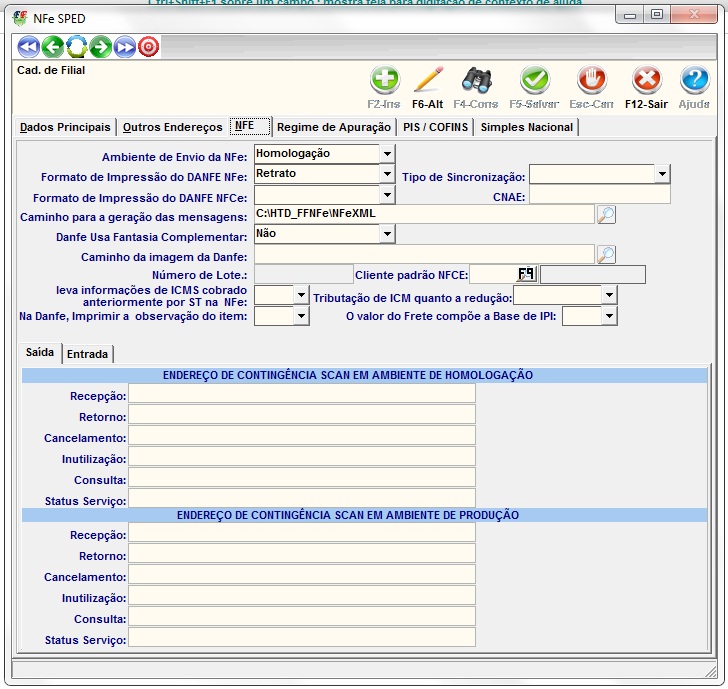

NFE

Ambiente de Envio da NFe: Há a opção de emissão da nota fiscal em: Homologação, para testes; e Produção, para uso e permissão da NFe. Obs: Lembre-se de alterar o Modelo NF para emissão de nota fiscal em homologação ou produção, pois a numeração e a série são específicas para cada caso.

Formato de Impressão da DANFE: Existem 4 opções para o modelo de impressão da DANFE. Selecione a opção que mais te agrada, para deixá-la como padrão. Opções: Retrato; Paisagem; Condensado; e Retrato Negrito.

CNAE: Na Secretaria da Receita Federal , a CNAE é um código a ser informado na Ficha Cadastral de Pessoa Jurídica (FCPJ) que alimentará o Cadastro Nacional de Pessoa Jurídica/CNPJ. Preencha a CNAE de sua empresa.

Caminho para a geração das mensagens: Defina qual o caminho em que o sistema irá salvar todos os arquivos de recepção e envio da nota fiscal, em XML e a DANFE em modelo PDF clicando no botão para procurá-lo.

Obs: Caso o programa seja mapeado em mais de uma máquina, este caminho deverá ser padrão para todas as estações e deverá estar compartilhado.

Danfe Usa Fantasia Complementar: Caso este campo esteja configurado como “Sim” o sistema irá utilizar o campo Fantasia Complementar dos Dados Principais na DANFE. Se estiver configurado como “Não”, o campo Nome dos Dados Principais será utilizado.

Caminho da imagem da Danfe: O sistema utiliza dados da aba “Dados Principais” na DANFE. Caso o contribuinte queira imprimir um modelo específico montado como imagem, é necessário inserir neste campo, pois irá substituir o original. Clique no botão (Lupa) para procurar a imagem.

Número do Lote: O sistema irá contar automaticamente o número do lote enviado para a Receita Federal. Este campo será apenas informativo, não podendo editá-lo.

Leva informações de ICMS cobrado anteriormente por ST na NFe: Caso o contribuinte faça emissão de notas fiscais com substituição tributária cobrada anteriormente (CST 60 ou CSOSN 500) e queira levar na nota fiscal eletrônica o cálculo e a observação complementar, deverá ser preenchido “Sim” nesta opção. Se não houver, colocar a opção “Não”.

Tributação do ICMS quanto à redução: Quando houver redução da base de cálculo do ICMS (CST 20 ou 70), deve-se escolher se o diferença não utilizada da base de cálculo será “Isento” ou “Não tributado”.

Na Danfe, imprimir a observação do item: Na emissão da nota fiscal existe a possibilidade de inserir observações em cada item inserido ou carregar essas observações do cadastro. Para que o sistema faça isto, coloque a opção “Sim”. Se não, escolha a opção “Não”.

ENDEREÇO DE CONTINGÊNCIA SCAN EM AMBIENTE DE HOMOLOGAÇÃO: Se não estiver configurado, insira a relação dos Web Services disponíveis no Portal Nacional acessando este link:

http://hom.nfe.fazenda.gov.br/portal/webServices.aspx?tipoConteudo=Wak0FwB7dKs=

Insira as URL’s da SEFAZ CONTINGÊNCIA AMBIENTE NACIONAL (SCAN).

ENDEREÇO DE CONTINGÊNCIA SCAN EM AMBIENTE DE PRODUÇÃO: Se não estiver configurado, insira a relação dos Web Services disponíveis no Portal Nacional acessando este link:

http://www.nfe.fazenda.gov.br/portal/webServices.aspx?tipoConteudo=Wak0FwB7dKs=

Insira as URL’s da SEFAZ CONTINGÊNCIA AMBIENTE NACIONAL (SCAN).

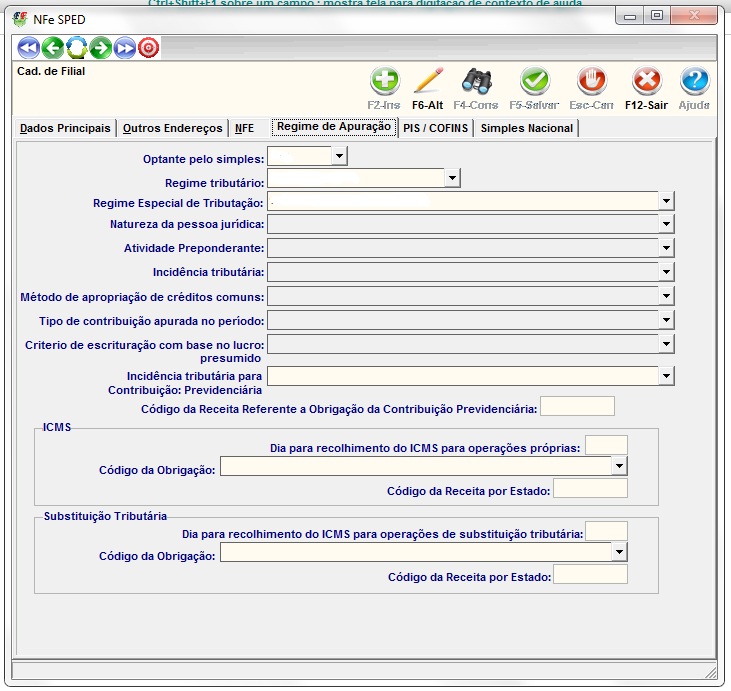

Regime de Apuração

Optante pelo simples: Configure neste campo se a empresa a ser cadastrada está enquadrada no Simples Nacional optando pelo "Sim". Caso não esteja, coloque a opção "Não".

Regime tributário: -> Optante do Simples SIM: Se a empresa não excedeu o sublimite da receita permitida para se enquadrar no Simples Nacional, escolha a opção "Regime Normal", caso ao contrário insira a opção "Excesso de Sublimite". -> NÃO optantes do Simples: Insira se a empresa é do "Lucro Real" ou do "Lucro Presumido".

Regime Especial de Tributação: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Escolha uma das opções a seguir: 1 - Microempresa Municipal; 2 - Estimativa; 3 - Sociedade de Profissionais; 4 - Cooperativa; 5 - Microempresário Individual (MEI); 6 - Microempresário e Empresa de Pequeno Porta (MEPP).

Natureza da pessoa jurídica: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Informar a natureza de pessoa jurídica, conforme um dos três tipos a seguir: Sociedade empresária em geral; Sociedade cooperativa; Entidade sujeita ao PIS/Pasep exclusivamente com base na Folha de Salários.

Atividade Preponderante: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Informar o indicador da atividade preponderante exercida pela pessoa jurídica no período da escrituração, conforme um dos tipos a seguir: Industria ou equiparado a industrial; Prestador de serviços; Atividade de comércio; Atividade financeira; Atividade imobiliária; Outros.

Incidência tributária: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Indicar o(s) regime(s) de apuração das contribuições sociais a que se submete a empresa no período da escrituração conforme as opções a seguir: Com incidência exclusivamente no regime não cumulativo; Com incidência exclusivamente no regime cumulativo; Com incidência nos regimes não cumulativo e cumulativos.

Método de apropriação de créditos comuns: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Deve ser informado no caso da empresa apurar créditos referentes a operações (de aquisições de bens e serviços, custos, despesas, etc) vinculados a mais de um tipo de receita (não-cumulativa e cumulativa). Este campo deve também ser preenchido no caso em que mesmo se sujeitando a pessoa jurídica exclusivamente ao regime não-cumulativo, as operações geradoras de crédito sejam vinculadas a receitas de naturezas diversas, decorrentes de: Operações tributadas no Mercado Interno; Operações não-tributadas no Mercado Interno (Alíquota zero, suspensão, isenção e não-incidência); Operações de Exportação. No caso da empresa adotar o método da Apropriação Direta, para fins de determinação do crédito, referente a aquisições, custos e despesas vinculados a mais de um tipo de receita, informar neste campo o indicador “Método de apropriação direta”; No caso da empresa adotar o método do Rateio Proporcional com base na Receita Bruta, para fins de determinação do crédito, referente a aquisições, custos e despesas vinculados a mais de um tipo de receita, informar neste campo o indicador “Método de rateio proporcional(Receita Bruta)".

Tipo de contribuição apurada no período: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Indicar o tipo de contribuição apurada no período, a saber."Apuração da Contribuição Exclusivamente a Alíquota Básica":No caso de apuração das contribuições exclusivamente às alíquotas básicas de 0,65% ou 1,65% (PIS/Pasep) e de 3% ou 7,6% (Cofins); "Apuração da Contrbiuição a Alíquotas Específicas": No caso de apuração das contribuições às alíquotas específicas, decorrentes de operações tributadas no regime monofásico (combustíveis; produtos farmacêuticos, de perfumaria e de toucador; veículos, autopeças e pneus; bebidas frias e embalagens para bebidas; etc) e/ou em regimes especiais (pessoa jurídica industrial estabelecida na Zona Franca de Manaus ou nas Áreas de Livre Comércio, por exemplo). A empresa sujeita à apuração das contribuições sociais a alíquotas específicas deve informar o indicador esta opção mesmo que, em relação a outras receitas, se submeta à alíquota básica.

Critério de escrituração com base no lucro presumido: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Indicar a opção correspondente ao critério de escrituração das receitas, para fins de apuração da Contribuição para o PIS/Pasep e da Cofins, no caso da empresa submetida ao regime de tributação com base no lucro presumido: "Regime de Caixa - Escrituração consolidada(Registro F500)"; "Regime de Competência - "Escrituração consolidada(Registro F500)"; "Regime de Competência - Escrituração detalhada".

Incidência tributária para Contribuição Previdenciária: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Informe a opção que indique a incidência de tributação da contribuição previdenciária: "Apurada no período com Base na Receita Bruta"; "Apurada no período com Base na Receita Bruta e Remunerações pagas".

Código da Receita Referente a Obrigação da Contribuição Previdenciária: Este campo será utilizado exclusivamente para a geração do arquivo do SPED. Informar o código indicador correspondente à atividade sujeita a incidência da Contribuição Previdenciária sobre a Receita Bruta, conforme Tabela 5.1.1. O Este campo será sempre validado de acordo com os códigos definidos para a Tabela 5.1.1, cujo tamanho de cada código será fixo, com 08 (oito) caracteres.

Obs: Digite apenas caracteres numéricos.

ICMS: Estes campos serão utilizados exclusivamente para a geração do arquivo do SPED.

Dia para recolhimento do ICMS para operações próprias: Informar o dia de vencimento da obrigação referente ao ICMS próprio, no formato “dd”. O valor informado no campo deve ser um dia válido.

Código da Obrigação: Código da obrigação do ICMS próprio a recolher, conforme a Tabela 5.4. Escolha uma das opções a seguir: 000 ICMS a recolher; 001 ICMS da substituição tributária pelas entradas; 002 ICMS da substituição tributária pelas saídas para o Estado; 003 Antecipação do diferencial de alíquotas do ICMS; 004 Antecipação do ICMS da importação; 005 Antecipação tributária; 006 ICMS resultante da alíquota adicional dos itens incluídos no de Combate à Pobreza; 090 Outras obrigações do ICMS; 999 ICMS da substituição tributária pelas saídas para outro Estado.

Código da Receita por Estado: Código de receita referente à obrigação, próprio da unidade da federação, conforme legislação estadual.

Obs: Digite apenas caracteres numéricos.

Substituição Tributária: Estes campos serão utilizados exclusivamente para a geração do arquivo do SPED.

Dia para recolhimento do ICMS para operações de substituição tributária: Informar o dia de vencimento da obrigação referente ao ICMS de substituição tributária, no formato “dd”. O valor informado no campo deve ser um dia válido.

Código da Obrigação: Código da obrigação do ICMS de substituição tributária a recolher, conforme a Tabela 5.4. Escolha uma das opções a seguir: 000 ICMS a recolher; 001 ICMS da substituição tributária pelas entradas; 002 ICMS da substituição tributária pelas saídas para o Estado; 003 Antecipação do diferencial de alíquotas do ICMS; 004 Antecipação do ICMS da importação; 005 Antecipação tributária; 006 ICMS resultante da alíquota adicional dos itens incluídos no de Combate à Pobreza; 090 Outras obrigações do ICMS; 999 ICMS da substituição tributária pelas saídas para outro Estado.

Código da Receita por Estado: Código de receita referente à obrigação, próprio da unidade da federação, conforme legislação estadual.

Obs: Digite apenas caracteres numéricos.

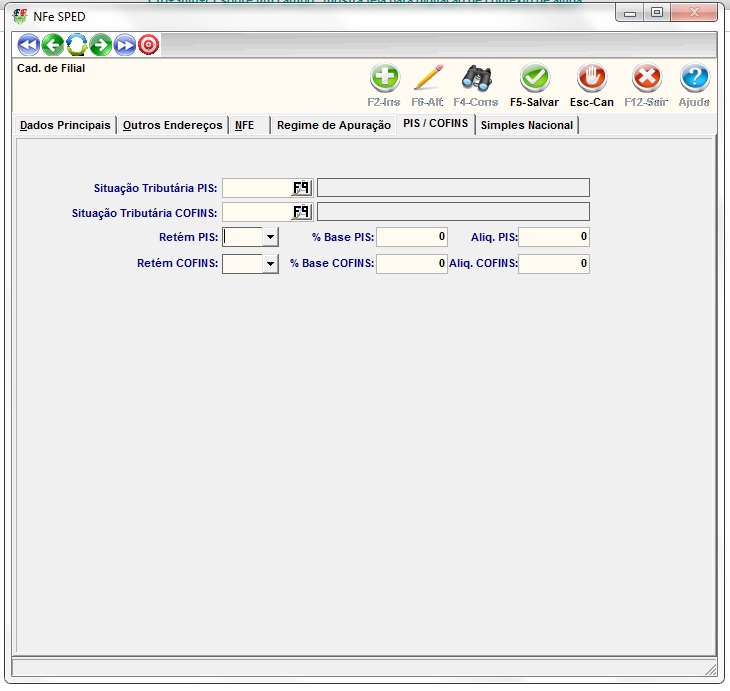

PIS / COFINS

Todas as configurações feitas do PIS e COFINS no cadastro da filial, serão utilizadas como padrão para as notas fiscais caso não haja exceções cadastradas na classificação fiscal e na natureza de operação.

Situação Tributária PIS: Informar neste campo o Código da Situação Tributária padrão referente ao PIS/PASEP (CST) , conforme a Tabela II constante no Anexo Único da Instrução Normativa RFB nº 1.009, de 2010, referenciada no Manual do Leiaute da EFD-CONTRIBUIÇÕES, veja o tutorial de cadastro de situação tributária.

Situação Tributária COFINS: Informar neste campo o Código da Situação Tributária padrão referente ao COFINS (CST) , conforme a Tabela II constante no Anexo Único da Instrução Normativa RFB nº 1.009, de 2010, referenciada no Manual do Leiaute da EFD-CONTRIBUIÇÕES.

Retém PIS: Escolha a opção "Sim" para que o valor do PIS seja retido, ou "Não" caso ele não tenha retenção.

% Base PIS: Defina a porcentagem da base para o cálculo do PIS. Este valor deverá ser no mínimo 0 e no máximo 100.

Aliq. PIS: Informar neste campo em percentual o valor da alíquota aplicável para fins de cálculo do PIS.

Retém COFINS: Escolha a opção "Sim" para que o valor do COFINS seja retido, ou "Não" caso ele não tenha retenção.

% Base COFINS: Defina a porcentagem da base para o cálculo do COFINS. Este valor deverá ser no mínimo 0 e no máximo 100.

Aliq. COFINS: Informar neste campo em percentual o valor da alíquota aplicável para fins de cálculo do COFINS.